Коментар Concorde Capital: події на ринках сировинних товарів, 07 січня – 04 лютого

Дмитро Хорошун, аналітик Concorde Capital, про події на ринках сировинних товарів 07 січня – 04 лютого

Дмитро Хорошун, аналітик інвестиційної компанії Concorde Capital, (Генеральний директор та власник компанії – Ігор Мазепа), про події на ринках сировинних товарів 07 січня – 04 лютого.

Ціни на сировину зростали протягом 07 січня – 04 лютого. Фундаментально ринки сильні (проблеми з пропозицією на тлі сильного попиту). На думку Goldman Sachs, спостерігається дефіцит багатьох видів сировини. Ризики загострення протистояння Україна-РФ (зниження пропозиції природного газу, енергетичного вугілля, нафти, пшениці, паладію, алюмінію) також штовхали ціни вгору.

Проте, інфляція, у тому числі сировинна, не подобається центральним банкам, найпотужнішим гравцям фінансових ринків. Ми вважаємо, що посилення монетарної політики призведе до охолодження сировинних ринків протягом 2022 року. Вже 24-25 січня, напередодні засідання ФРС США, відбулася репетиція: «індекс страху» (волатильність ринку акцій США) сильно зростав всередині денних торгів, що супроводилося просіданнями цін на нафту.

Графік 1. Волатильність ринку акцій в США (S&P 500) та ціни на нафту Brent, внутрішньоденний графік

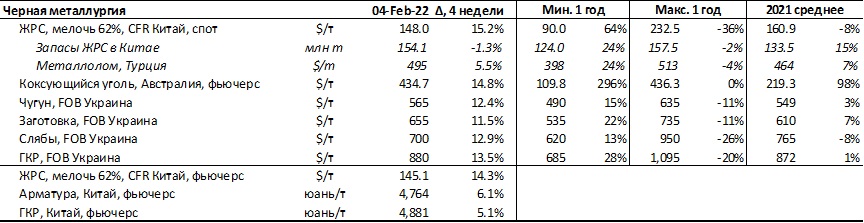

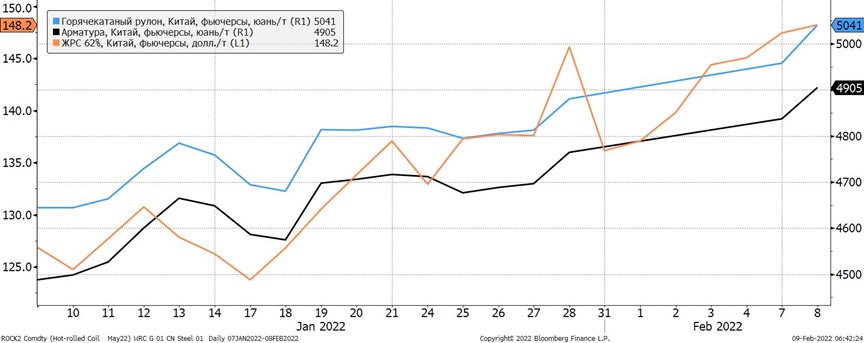

Таблиця 1. Чорна металургія

У чорній металургії спостерігалося зростання. Ціни на ЗРС (спот в Китаї) зросли на 15,2%, ціни на сталь (FOB Україна) підскочили на 12-14%, коксівне вугілля, подорожчало на 14,8%. Таким чином, в січні ціни на сталь відштовхнулися від локального мінімуму, але наскільки упевненим і тривалим буде зростання, поки сказати складно.

Серед чинників, котрі сприяють подорожчанню сталі, – зростання собівартості (ті ж ціни на ЗРС, вугілля, електроенергію, природний газ), а також очікування сприятливого ефекту від економічного стимулювання в Китаї.

Але 31 січня, вже після того, як Китай пішов на тижневе святкування Нового року, ф’ючерси на ЗРС звалилися на 7% на заявах китайської влади про намір боротися зі спекуляціями на сировині. Інфляція дійсно дуже не подобається багатьом гравцям, і центробанки мають всі ресурси для охолодження ринків сировини. Правда, побічним ефектом може бути обвал фінансових ринків та уповільнення світової економіки. І центробанки, можливо, обережно підходитимуть до посилення, тим самим ризикуючи ще більше втратити контроль над інфляцією.

Графік 2. Ціни на сталь та ЗРС в Китаї

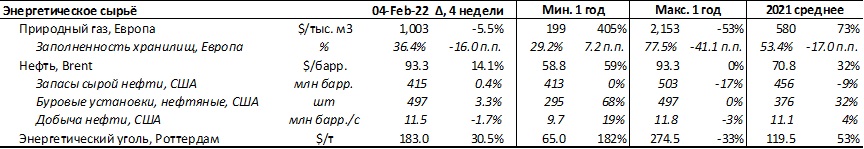

Таблиця 2. Енергетична сировина

Нафта упевнено дорожчала, ціни марки Brent досягли 93,3 дол./бар. зростання за 4 тижні склало 14,1%. Основні причини – перебої з постачаннями (обстріл в ОАЕ, вибух на нафтопроводі Ірак-Туреччина, заморозки на півдні США), а також ризики перебоїв в майбутньому (напруженість між Україною і РФ). Також давить те, що багато країн OPEC+ добувають менше максимально дозволених об’ємів – це результат недостатнього обсягу інвестицій, а також вільних для збільшення видобутку потужностей. У найближчі тижні можливе подальше зростання (згадуються рівні 100 і 120 дол./бар. для Brent), особливо якщо загостриться ситуація довкола РФ.

Але ми як і раніше чекаємо падіння цін на нафту Brent нижче 85 дол./бар. протягом 2022 року через посилення монетарної політики ФРС США та інших центробанків. Падінню цін на нафту також можуть сприяти збільшення об’ємів видобутку (Іран, США) і продаж додаткових об’ємів стратегічних запасів (США).

Ціни на енергетичне вугілля в Європі підскочили на 30,5% за 4 тижні, один з чинників – ризики перебоїв з постачаннями природного газу з РФ в разі нападу на Україну. Також продовжує відігравати роль чинник заборони Індонезією експорту енергетичного вугілля. Попит, зокрема, в Азії, залишається сезонно високим.

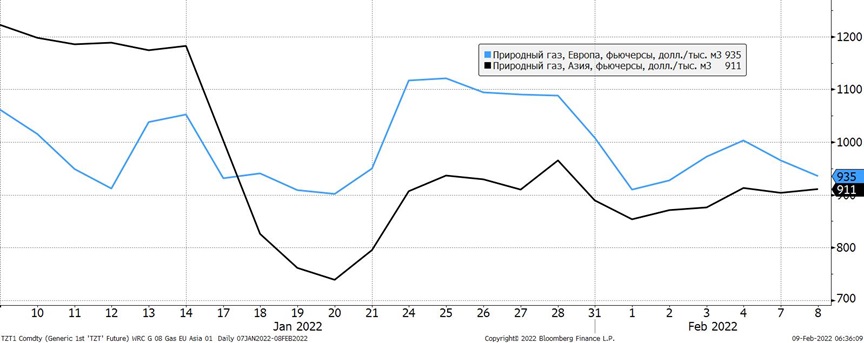

Ціни на природний газ в Європі залишаються надзвичайно високими, але за останніх 4 тижні вагання були відносно помірними. Ціни в Азії знову впали нижче європейських, і азіатські покупці (зокрема, Китай і Японія) збираються перепродавати зафрахтовані кораблі із зрідженими газом до Європи. Цим перепродажам сприяють США, які узяли на себе місію зниження ризику для європейських споживачів в разі проблем з постачаннями з РФ.

Графік 3. Ціни на природний газ

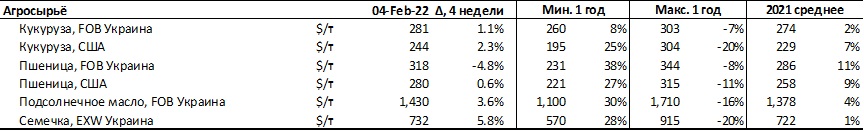

Таблиця 3. Агросировина

Агропродукція в основному подорожчала за 4 тижні (до 6%), хоча пшениця для експорту з України подешевшала на 4,8%. Однією з тем для ринку агропродукції стало вірогідне збільшення попиту і цін через привабливість виробництва біопаливи на тлі здорожчання нафти. Також обговорюється як чинник зростання цін (зокрема, на пшеницю) ризик війни між Україною і РФ. Дефіцит мінеральних добрив (результат високих цін на газ) може призвести до подальшого здорожчання агропродукції.

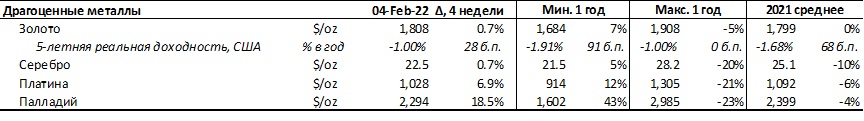

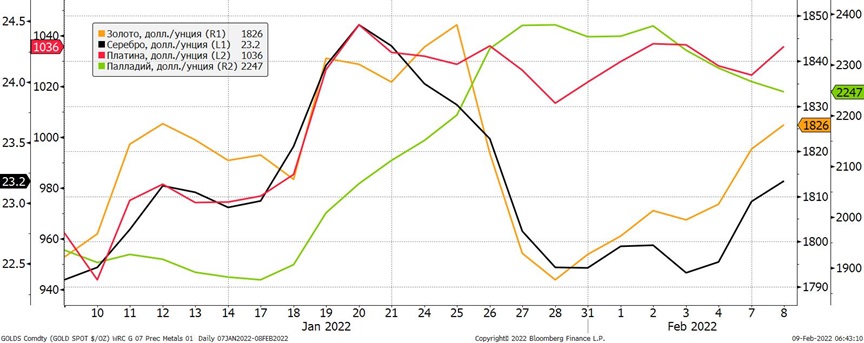

Таблиця 4. Дорогоцінні метали

Ціни на золото встояли (невелике зростання на 0,7%), не дивлячись на черговий стрибок реальної прибутковості казначейських облігацій США (28 базисних пункти). Один з чинників стабільності цін на золото – геополітична напруженість довкола РФ.

Ця ж напруженість була важливою причиною стрибка цін на паладій на 18,5% – доля РФ в світовому видобутку цього металу складає більше 40%. Ціни на платину також помітно виросли (6,9%), на відміну від цін на золото і срібло.

Монетарна політика центробанків особливо важлива для золота: ціни сильно просіли після завершення засідання FOMC ФРС США 26 січня, і протягом 2022 року вірогідне подальше падіння.

Графік 4. Ціни на дорогоцінні метали

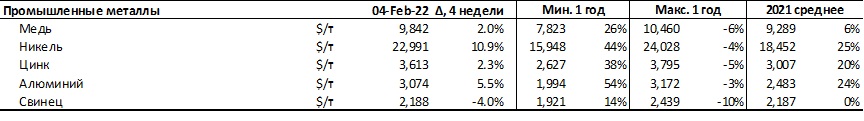

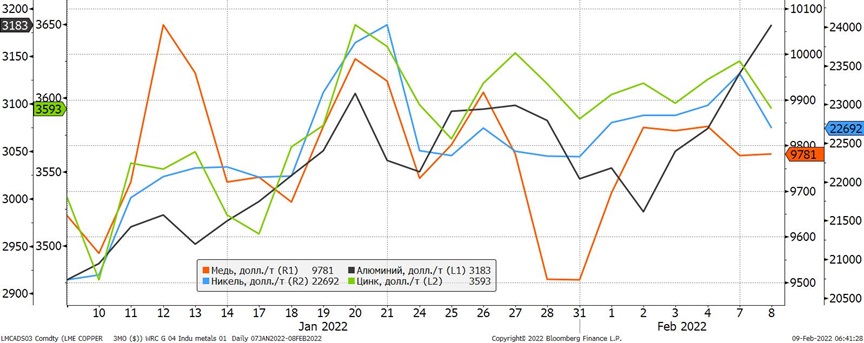

Таблиця 5. Промислові метали

Промислові метали дорожчали, важливим чинником було стимулювання економіки в Китаї. Зокрема, ціни на нікель виросли на 10,9% на тлі низьких запасів цього металу. Пропозиція нікелю не встигає за попитом, який залишається високим (зокрема, для виробництва електромобілів). Але виробники нікелю знаходять шляхи для збільшення об’ємів: 24 січня ціни на нікель звалилися на 7% після новини про збільшення постачань нікелевої сировини з Індонезії до Китаю. Також 24 січня на пониження цін зіграв чинник загальної волатильності на фінансових ринках напередодні засідання ФРС США.

Другим по зростанню цін за 4 тижні був алюміній, 5,5%, і тут також зіграв роль ризик загострення ситуації довкола РФ, важливого виробника цього металу. Ще один чинник зростання для цін на алюміній – ковідні обмеження в Китаї, доля якого у виробництві цього металу перевищує 50%. Ціни на алюміній близькі до максимумів пам’ятного 2008-го, і Goldman Sachs прогнозує стрибок до 4 тис. дол./т (+26% до нинішнього рівня) протягом 12 місяців.

Графік 5. Ціни на промислові метали

Дані: Bloomberg, Метал Експерт, АПК-Інформ.

This post is also available in: Ru