Олександр Паращій: Дорого чи дешево розмістила Україна єврооблігації?

Олександр Паращій, Керівник аналітичного департаменту Concorde Capital, коментує, дорого чи дешево Україна розмістила єврооблігації

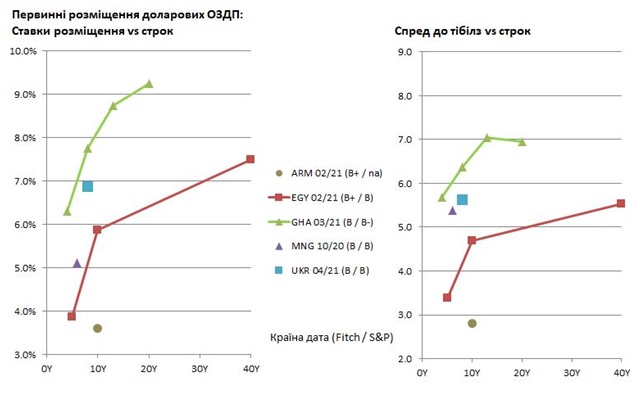

Дорого чи дешево розмістила Україна єврооблігації? Нормально. В ринку. Між Єгиптом і Ганою, на рівні Монголії. Так вважає Олександр Паращій, Керівник аналітичного департаменту Concorde Capital.

Графік «Первинні розміщення доларових ОВПД: Ставки розміщення vs строк»

Графік «Спред тібілз vs строк»

Особливої терміновості в такому розміщенні немає, але менше з тим, бюджет на 2021 рік передбачає близько 7,2 млрд доларів зовнішніх кредитів. Можна, звичайно, розраховувати, що велику частину цієї потреби покриють «пільгові» кредити від МВФ/ЄС/Світового Банку, але, схоже, що не менше половини цієї суми все одно доведеться позичати на не пільгових умовах. І можливості для такого кредитування потрібно шукати завжди.

Ставка розміщення відповідає ринку – приблизно за такими ж ставками торгуються міжнародні облігації з погашенням в 2028 і 2032 роках (6,82% і 6,93% на вчора, відповідно). Якщо порівнювати з недавніми розміщеннями країн зі схожими рейтингами, то Україна теж виглядає в ринку. Наприклад, нещодавнє розміщення 10-річних облігацій Єгипту (в якого рейтинг від двох з трьох агентств на одну позицію вище за Україну) відбулося за ставкою 5,88%. А розміщення 8-річних паперів Гани (рейтинг від одного з трьох агентств на одну позицію нижче за Україну) відбулося за ставкою 7,75%.

Влітку може бути дорожче через те, що є ризик подальшого зростання ставок з США, котрі визначають ставки на доларові облігації і для України. Наприклад, в грудні 2020 року, коли Україна розмістила зовнішні 13-річні облігації під 6,2%, 10-річні облігації США торгувалися за ставкою 0,9%. Сьогодні ставка по облігаціях США вже майже 1,6%, що і позначилося на вищій ставці українського розміщення.

Також влітку буде більше уваги приділятися взаєминам України з МВФ, оскільки середина літа – це крайніх термін для України домовитися з МВФ за поточною програмою. Якщо перспективи програми не будуть зрозумілими, то влітку буде складніше розміститися.

Прокоментував для «Українських новин» Олександр Паращій, Керівник аналітичного департаменту Concorde Capital (Генеральний директор та засновник компанії – Ігор Мазепа).

Детальніше: https://ukranews.com/news/772219-ukraina-razmestila-evroobligatsii-po-deshevoj-tsene?fbclid=IwAR35GlOV9H9dhJseoVZUC1GewiRvhoFUTjBzx2016UooaZiCSqgUnEUd1cI